Anúncios

Aprender como calcular juros de financiamento é fundamental para realizar um planejamento financeiro assertivo.

Além disso, a taxa de juros é um dos parâmetros utilizados na hora de pesquisar um empréstimo e descobrir qual a proposta mais vantajosa, por exemplo.

Anúncios

A boa notícia é que existem maneiras fáceis de calcular a taxa de juros. Para saber quais são elas, prossiga com a leitura! Vamos lá?

Como funciona um financiamento?

O financiamento funciona como um tipo de empréstimo, ou seja, uma instituição concede crédito para que a pessoa física ou jurídica possa adquirir bens, como um carro ou um imóvel.

Anúncios

Dessa forma, as parcelas referentes ao financiamento estendem-se ao longo de um determinado período. Ainda, tais parcelas são acrescidas de taxas e juros.

Caso o contratante atrase o pagamento das parcelas, é possível que ele tenha que pagar uma porcentagem de multa. Se não conseguir liquidar a dívida, de acordo com o previsto em contrato, o bem pode precisar ser devolvido.

No caso do financiamento imobiliário, é comum que o contratante faça o pagamento de uma entrada e financie o restante do valor do imóvel. Além disso, é possível quitar as parcelas a fim de liquidar mais rápido com a dívida e amortizar os juros.

Por que aprender como calcular juros de financiamento?

Aprender como calcular juros de financiamento é importante para evitar propostas que não são vantajosas.

Isso porque, muitas vezes, em um primeiro momento, a oferta de financiamento pode parecer atrativa. No entanto, ao analisar mais a fundo as taxas, a realidade se mostra outra.

Por exemplo, pode acontecer da instituição financeira colocar os juros sobre taxas de administração e de abertura de cadastro. Embora essa prática não seja correta, ela é bastante comum.

Assim, sabendo como calcular a taxa de juros, você terá condições de argumentar e fazer uma escolha assertiva em relação ao financiamento.

Além disso, antes de prosseguir com um financiamento, é aconselhável realizar um planejamento financeiro, ou seja, organizar os gastos. Sem esse trabalho, maiores são as chances de se endividar e, na pior das hipóteses, ficar com o nome sujo no Serasa.

Perceba que, para elaborar o planejamento financeiro, é preciso fazer projeções de entradas e saídas de dinheiro. Portanto, para realizar essa estimativa, é necessário saber qual a taxa de juros do financiamento.

O que devo saber antes de calcular?

Agora que você já sabe o que é um financiamento e a importância de saber a taxa de juros, há um outro detalhe que precisa entender: o CET.

O CET (Custo Efetivo Total) refere-se a todas as tarifas finais que compõem o financiamento. Em outras palavras, a sigla corresponde ao valor total da dívida.

Isso significa que, ao observar apenas o CET, sem detalhá-la, corre-se o risco de arcar com custos que não estão previstos pela lei, como juros sobre a abertura de cadastro, por exemplo. Normalmente, o CET envolve:

- taxas administrativas;

- TC – tarifa de cadastro;

- taxa de análise de crédito;

- seguros;

- IOF (Imposto sobre Operação Financeira);

- taxas de juros sobre as parcelas do financiamento;

- tarifas em geral.

No entanto, vale destacar que cada instituição possui seu próprio cálculo do CET, há taxas que não são obrigatórias como seguros e TC.

Em todo caso, entender como calcular juros de financiamento é importante para evitar que o CET mascare valores indevidos no empréstimo. Inclusive, foi pensando nisso que o Banco Central criou a Resolução nº 3.517, a qual obriga que as instituições financeiras divulguem o CET e o coloquem em destaque no contrato.

Dito isso, sugerimos que antes de fechar o financiamento do carro ou do imóvel, questione a instituição sobre o CET e atente-se quanto ao detalhamento do cálculo no contrato. Assim, você poderá comparar as propostas no mercado e, consequentemente, optar por aquela mais vantajosa.

Afinal, vale reforçar, aquela que oferece uma taxa de juros baixa nem sempre é a melhor opção, visto que o CET pode envolver outras tarifas que oneram o financiamento. Além disso, lembre-se de ler o contrato na íntegra, inclusive, eventuais letras miúdas.

Como calcular o juros do financiamento de veículo?

No caso do financiamento de um veículo, geralmente, as taxas de juros acompanham a chamada taxa Selic.

A Selic (Sistema Especial de Liquidação e Custódia) corresponde à taxa básica de juros da economia do Brasil, ou seja, esse índice influencia em todas as outras taxas de juros, além da rentabilidade de investimentos.

É importante saber essa informação, pois você pode deixar para comprar o carro no momento em que a taxa Selic estiver baixa, por exemplo.

Para facilitar o seu entendimento sobre como calcular juros de financiamento, separamos um exemplo prático.

Dito isso, para descobrir a taxa de juros, basta aplicar a seguinte fórmula:

(1 + in) = (1 + r) x (1 + j)

in = taxa de juros nominal

r = taxa de juros real

j = inflação do período

Observe que, embora muitas pessoas considerem a diferença entre o pagamento à vista e parcelado e dividem este número pela quantidade de parcelas, o cálculo correto envolve outras informações.

Onde fazer financiamento de veículo?

Diante de tantas opções, onde fazer o financiamento do veículo? Aqui, a dica é realizar pesquisas e comparar as propostas. Lembre-se de considerar o CET e de solicitar uma minuta do contrato para ler os termos e condições oferecidos.

A seguir, reunimos algumas instituições que costumam oferecer boas propostas de financiamento de veículo, confira:

- Banco Bradesco;

- Banco do Brasil;

- Banco BV;

- Banco Santander;

- Porto Seguro;

- Banco Itaú;

- Banco Pan;

- iCarros.

Como calcular juros de financiamento imobiliário?

A fórmula destacada anteriormente também pode ser utilizada para calcular os juros do financiamento imobiliário.

Independente do tipo de financiamento, é importante se atentar ao CET, ou seja, todos os custos compõem o valor real do empréstimo. No caso do financiamento imobiliário, há ainda o valor correspondente ao registro do contrato e despesas cartoriais, por exemplo.

Por exemplo, no caso de um financiamento imobiliário com valor líquido de R$200.000,00, foram acordadas as seguintes condições:

- despesas jurídicas e de avaliação do imóvel: R$980,00;

- despesas cartoriais: R$2.584,87;

- seguros: R$ 64,13 ao mês;

- taxa de administração: R$25,00 ao mês;

- IOF: R$3.840,42;

- taxa de juros ao mês: R$1,42%

Utilizando as nomenclaturas de uma calculadora financeira, como a HP-12C, temos:

- PV (Valor Presente) = R$204.830,32. É o valor bruto do financiamento, ou seja, o valor líquido somado às despesas de avaliação e IOF.

- n = 180. É o número de parcelas a pagar;

- parcela = R$3.083,68, conforme acordado com a instituição;

- PMT = R$3.255,27. É a Prestação Mensal Total, ou seja, o valor da parcela somado ao seguro e à taxa administrativa;

- i = 1,42%. É a taxa de juros mensal.

Lembre-se de que ao avaliar a proposta de financiamento não basta olhar somente a taxa de juros, ou seja, é importante considerar o CET.

Onde fazer o financiamento imobiliário?

Com o mercado imobiliário aquecido, vale a pena pesquisar as propostas antes de fechar o financiamento. Imagem: Pixabay

Assim como o financiamento automotivo, é possível encontrar inúmeras opções de financiamento imobiliário. Para facilitar as suas pesquisas, separamos algumas instituições que costumam se destacar no mercado com propostas interessantes:

- Casafy;

- Banco Santander;

- Banco Itaú;

- Caixa Econômica Federal;

- Loft;

- Banco Bari;

- Banco Inter;

- Euro 17;

- SICOOB.

Calculadora do cidadão

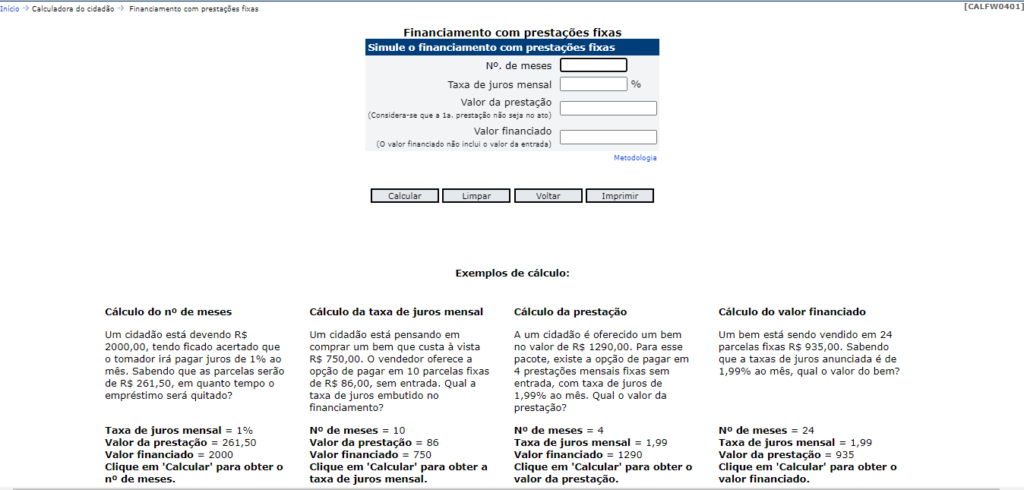

Achou difícil calcular juros de financiamento? Sem problemas! Nesse caso, você pode usar a Calculadora do Cidadão. Essa ferramenta foi desenvolvida pelo Banco Central, justamente para facilitar o cálculo e contribuir para negociações mais transparentes.

Para usar a Calculadora do Cidadão basta preencher os campos com os dados do financiamento! Imagem: Banco Central

Realizar o cálculo dos juros de um financiamento, de fato, não é uma tarefa simples. Entretanto, ainda que você utilize a Calculadora do Cidadão, é importante procurar saber esse dado.

Dessa forma, maiores são as chances de entender os valores que compõem o financiamento e proceder com a negociação junto ao credor. Por outro lado, o cálculo de juros do empréstimo também ajuda a estabelecer um planejamento financeiro e um orçamento assertivo.

Agora que você já sabe como calcular juros de financiamento imobiliário, descubra como conquistar o sonho da casa própria!