Anúncios

Descobrir como calcular juros de financiamento imobiliário é interessante para saber se vale a pena financiar o imóvel ou não.

Os juros influenciam completamente no valor da parcela e, no mínimo, você precisa conhecer as variáveis que impactam na prestação para poder fazer o planejamento financeiro certo.

Anúncios

Nesse artigo, explicaremos o passo a passo de como calcular a taxa de juros do financiamento imobiliário! Continue a leitura…

O que você precisa considerar na hora de calcular juros de financiamento imobiliário?

Antes de saber como calcular juros de financiamento imobiliário, você precisa entender as variáveis que envolvem esse cálculo. São quatro em especial:

Anúncios

Taxa do financiamento

Primeiro, temos a principal: a taxa de juros. Ao financiar um imóvel, o banco paga o preço imóvel ao vendedor da propriedade e permite que você pague a quantia parcelada, com o acréscimo de um percentual de juros, dentro de um determinado prazo.

Cada instituição tem as suas taxas de juros e condições de pagamento, então, o ideal é consultar e comparar antes.

Valor financiado

Quanto você vai financiar? Quando você solicita o crédito imobiliário, é preciso dar uma entrada primeiro. Em geral, a entrada mínima é de 20% do valor do imóvel.

Dando uma entrada maior, é possível abater bastante o saldo devedor e, consequentemente, reduzir a incidência de juros em cima do valor total.

Prazo de pagamento

O prazo de pagamento do financiamento pode chegar até 420 meses (35 anos).

Como a taxa de juros incide nas parcelas do financiamento, quanto maior a quantidade de parcelas, mais juros você pagará ao final.

Sistema de amortização

A amortização significa abater a dívida. Nesse caso, considera-se apenas o valor do empréstimo. Se você financiou R$100.000, por exemplo, conforme pagar as parcelas, essa dívida vai reduzir até finalmente acabar.

Contudo, existem diferentes formas desse valor ser abatido. Ele pode ser amortizado de forma decrescente ao longo do tempo (SAC), por meio de parcelas fixas (Sistema Price), ou por uma combinação de ambos (SAM).

Cada sistema de amortização tem suas vantagens e desvantagens, além de terem a própria maneira de como calcular juros de financiamento imobiliário.

Para saber como calcular juros de financiamento, você precisa considerar as variáveis que influenciam na parcela.

Como calcular juros de financiamento imobiliário: passo a passo

Para ajudar na compreensão, utilizamos o exemplo da nossa amiga Katia, que tem o sonho de comprar a casa própria. Ela está em dúvida entre o financiamento Price e o Sac.

Como calcular juros de financiamento imobiliário no sistema de amortização Price

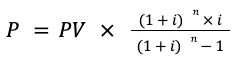

Primeiro, vamos considerar a fórmula da tabela Price. Não se assuste com os cálculos:

Sendo:

- PV = valor total do empréstimo ou financiamento

- P = valor da parcela mensal a ser paga

- n = quantidade de parcelas (n° de meses)

- i = taxa de juros mensal

1 – Considere o valor, prazo e o sistema de amortização

Nossa amiga Kátia resolveu comprar um imóvel de R$250.000,00, deu entrada de R$50.000 e quer financiar o restante. A taxa de juros é de 12% ao ano e ela quer pagar em um prazo de 10 anos (120 meses).

2 – Descubra o valor da amortização

Desconsiderando os juros inicialmente, vamos dividir R$200.000,00 por 120 meses, que vai dar aproximadamente R$1666,67.

Esse o valor que ela precisaria pagar por mês, sem considerar os juros, para quitar a dívida em 10 anos.

3 – Aplique a fórmula

- PV = valor total do empréstimo ou financiamento = R$200.000

- P = valor da parcela mensal a ser paga = ?

- n = quantidade de parcelas (n° de meses) = 120 meses

- i = taxa de juros mensal = 12%/12 = 1% ao mês

Temos então:

- P = (PV x i) / [1 – (1 + i)^(-n)]

- P = (200.000 x 0,01) / [1 – (1 + 0,01)^(-120)]

- P = (200.000 x 0,01) / [1 – 0,322]

- P = 2.000 / 0,678

- P = 2.946,95

4 – Subtraia o valor da amortização mensal pela parcela

Por fim, basta subtrair o valor da parcela de 2.946,95 por R$1666,67 e teremos o resultado de R$1.280,28.

Ou seja, nessa forma de como calcular juros de financiamento, você pagará cerca de R$1.280,28 de juros por mês e cerca de R$153.633,60 de juros ao final de 10 anos.

Como calcular juros de financiamento imobiliário do sistema de amortização SAC

Para facilitar, utilizaremos os mesmos valores da Katia. Só que dessa vez com a fórmula de amortização da tabela SAC:

![]()

Sendo:

- P = Parcela

- VA = Amortização mensal

- i = taxa de juros mensal

- VR = valor restante da dívida

Bem mais simples a fórmula, não é? Vamos lá!

1 – Descubra o valor da parcela

Uma observação importante sobre o cálculo das parcelas é que o valor varia de forma decrescente até o final do pagamento, ou seja, a cobrança da prestação é diferente todo mês.

Como o cálculo considera o valor restante da dívida e ela é abatida mensalmente, o valor fica diferente.

Confira o cálculo:

Lembre-se que temos o valor da amortização de R$1.666,67 calculado anteriormente.

Com isso, descobrimos o valor da primeira parcela.

- Juros = taxa de juros mensal x saldo devedor inicial

- Juros = 0,01 x R$200.000

- Juros = R$2.000,00

Primeira parcela = parcela de amortização + juros

- Primeira parcela = R$1.666,67 + R$2.000,00

- Primeira parcela = R$3.666,67

No mês seguinte, o cálculo seria diferente:

- Segunda parcela = parcela de amortização + juros

- Segunda parcela = R$1.666,67 + (0,01*198.333,33)

- Segunda parcela = R$1.666,67 + R$1.983,33

- Segunda parcela = R$3.650,00

2 – Subtraia a amortização do valor das parcelas

Por fim, ao invés de somar, basta subtrair o resultado do valor de amortização para entender como calcular juros de financiamento. No primeiro mês, o valor seria de R$2.000, o segundo seria R$1.983,33 e assim por diante.

*Dica: utilize simuladores de financiamento

Para saber como calcular juros de financiamento, você não precisa fazer esses cálculos todos. Basta entrar em um simulador na internet e o programa calcula automaticamente. Alguns deles são:

- Simulador de Financiamento de Imóvel | Viva Real

- Simulador de Financiamento Imobiliário | Financiamento.com

- Calculadora e simulador de financiamento imobiliário | Lopes

E então? Entendeu como calcular juros de financiamento? Agora, calcule o seu e verifique se é vantajoso investir em seu imóvel!